O gestor de fundos externos de Charlie Munger, apoiado pela Berkshire Hathaway, Li Lu, não tem nenhum problema com isso quando diz que “o maior risco de investimento não é a volatilidade dos preços, mas se você sofrerá perdas de capital permanentes”. É natural considerar o balanço patrimonial de uma empresa quando você examina o quão arriscado é, porque a dívida geralmente está envolvida quando um negócio entra em colapso. Nós podemos ver isso EDP – Energias de Portugal, SA (ELI:EDP) utiliza dívida nos seus negócios. Mas a questão mais importante é: quanto risco a dívida representa?

Quando a dívida é perigosa?

Em geral, a dívida só se torna um problema real quando uma empresa não consegue pagá-la facilmente, seja levantando capital ou com seu próprio fluxo de caixa. No final, se a empresa não conseguir cumprir suas obrigações legais de pagar dívidas, os acionistas podem sair sem nada. No entanto, uma situação mais comum (mas ainda cara) é aquela em que uma empresa deve liquidar os acionistas a um preço de ação barato apenas para controlar a dívida. Claro, a dívida pode ser uma ferramenta importante em qualquer negócio, especialmente um negócio de capital pesado. A primeira coisa a fazer ao considerar quanta dívida uma empresa assume é analisar seu caixa e dívida juntos.

Confira a nossa última análise para a EDP – Energias de Portugal

O que é a Dívida EDP – Energias de Portugal?

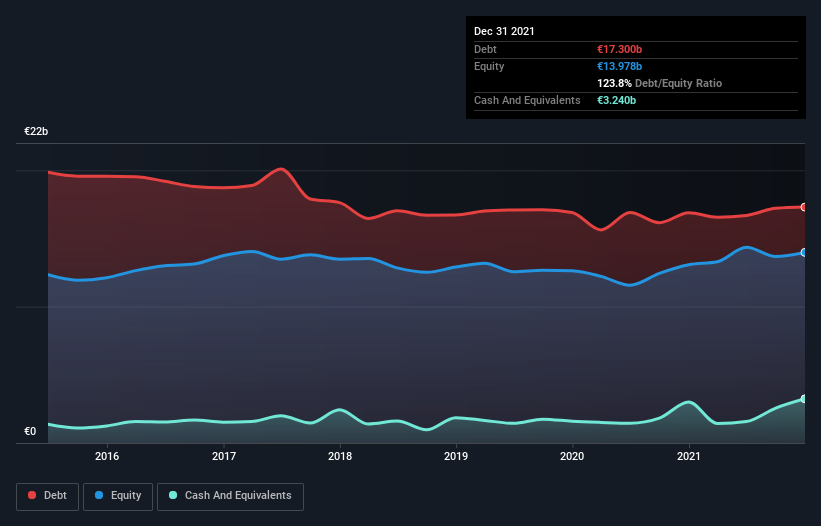

Como se pode ver abaixo, a EDP – Energias de Portugal tem uma dívida de 17,3 mil milhões de euros, em dezembro de 2021, quase igual ao ano anterior. Você pode clicar no gráfico para obter mais detalhes. Por outro lado, possui 3,24 bilhões de euros em caixa o que leva a uma dívida líquida de cerca de 14,1 bilhões de euros.

Olhando para as obrigações da EDP – Energias de Portugal

Os dados de balanço mais recentes mostram que a EDP – Energias de Portugal tem responsabilidades de 11,6 mil milhões de euros com vencimento até um ano e responsabilidades de 25,4 mil milhões de euros com vencimento a partir de então. Por outro lado, possui € 3,24 bilhões em caixa e € 6,42 bilhões em recebíveis com vencimento em um ano. Portanto, ele tem um passivo de € 27,4 bilhões a mais do que caixa e recebíveis de curto prazo combinados.

Esse déficit paira sobre a empresa de € 17,2 bilhões, como um gigante que se eleva acima dos mortais comuns. Então, realmente achamos que os acionistas precisam observar isso com cuidado. Em última análise, a EDP – Energias de Portugal provavelmente precisará de uma grande recapitalização se os seus credores exigirem o reembolso.

Usamos dois índices principais para nos informar sobre o nível de endividamento em relação à renda. O primeiro é a dívida líquida dividida pelo lucro antes de juros, impostos, depreciação e amortização (EBITDA), enquanto o segundo é quantas vezes o lucro antes de juros e impostos (EBIT) cobre as despesas com juros (ou cobertura de juros). Portanto, consideramos a dívida em relação à receita com e sem custos de depreciação e amortização.

A EDP – Energias de Portugal apresenta um rácio dívida/EBITDA bastante elevado de 5,2, indicando um peso da dívida significativo. Mas a boa notícia é que oferece uma cobertura de juros bastante divertida de 2,8 vezes, mostrando que pode cumprir suas obrigações com responsabilidade. Outra preocupação para os investidores poderá ser que o EDP – EBIT da Energias de Portugal tenha caído 12% no ano passado. Se as coisas continuarem assim, lidar com as dívidas será tão fácil quanto colocar um gato bravo em sua caixa de viagem. Ao analisar os níveis de endividamento, o balanço patrimonial é um ponto de partida óbvio. Mas, em última análise, a rentabilidade futura do negócio decidirá se a EDP – Energias de Portugal poderá reforçar o seu balanço ao longo do tempo. Então, se você se concentrar no futuro, poderá ver isso Livre relatórios mostrando as previsões de ganhos dos analistas.

Por fim, uma empresa só pode pagar a dívida com dinheiro frio, não com lucro contábil. Então, obviamente, precisamos ver se esse EBIT leva ao fluxo de caixa livre apropriado. Nos últimos três anos, a EDP – Energias de Portugal registou um fluxo de caixa livre negativo substancial, no total. Embora isso possa ser resultado de gastos com crescimento, torna a dívida muito mais arriscada.

Nossa visão

À primeira vista, o EDP – nível de responsabilidade total da Energias de Portugal deixa-nos dúvidas sobre stocks, e converter EBIT em cash flow livre não é mais atractivo do que um restaurante vazio na noite mais movimentada do ano. Além disso, sua taxa de crescimento do EBIT também não conseguiu inspirar confiança. Note-se também que as empresas industriais de Electric Utilities como a EDP – Energias de Portugal costumam utilizar dívida sem problemas. Pensamos que as hipóteses de a EDP – Energias de Portugal ter demasiado endividamento são muito significativas. Em nossa opinião, isso significa que a ação é um risco bastante alto e talvez deva ser evitado; mas a cada um o seu estilo (investir). Não há dúvida de que aprendemos mais sobre dívida no balanço. Mas, no final, toda empresa pode conter riscos que estão fora do balanço. Por exemplo, a EDP – Energias de Portugal tem 4 sinais de alerta (e 2 bastante desagradáveis) que achamos que você deveria saber.

Quando tudo está dito e feito, às vezes é mais fácil focar em empresas que nem precisam de dívidas. Os leitores podem acessar uma lista de ações de crescimento com dívida líquida zero 100% grátisagora.

tem um comentário nesse artigo? Preocupado com o conteúdo? Relacionado conosco diretamente. Como alternativa, envie um e-mail para a equipe editorial (em)Simplywallst.com.

Este artigo do Simply Wall St é de natureza geral. Fornecemos comentários com base em dados históricos e previsões de analistas usando apenas uma metodologia imparcial e nosso artigo não pretende ser um conselho financeiro. Isso não constitui uma recomendação para comprar ou vender qualquer ação e não leva em consideração seus objetivos ou sua situação financeira. Nosso objetivo é fornecer a você uma análise focada de longo prazo, orientada por dados fundamentais. Observe que nossa análise pode não levar em conta anúncios de empresas sensíveis a preços ou material qualitativo recente. Simply Wall St não possui posições em nenhuma das ações listadas.

“Criador. Totalmente nerd de comida. Aspirante a entusiasta de mídia social. Especialista em Twitter. Guru de TV certificado. Propenso a ataques de apatia.”